중소기업이 은행대출 위주의 자금조달 방식에서 벗어나 주식과 회사채 등 이른바 직접금융을 통해 자금을 조달할 수 있도록 정부가 세제지원에 나서야 한다는 주장이 제기됐다.

대한상공회의소는 16일 ‘중소기업의 직접금융 활성화를 위한 정책과제’ 보고서를 통해 이같이 밝혔다.

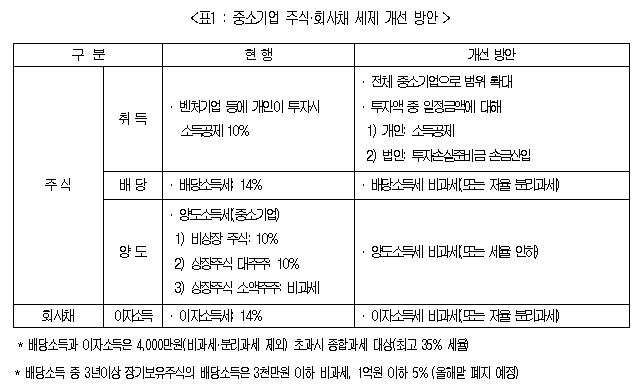

보고서는 중소기업 자금조달 구조를 보면 은행 대출의 비중은 높은 반면 주식·회사채 등 직접금융의 비중은 상대적으로 너무 낮다고 지적한 뒤 중소기업 주식을 취득한 법인에게는 세법상 비용처리가 가능하도록 투자손실준비금으로 설정해 주고 배당과 양도시에도 비과세 혜택을 주는 등 세제지원을 해야 한다고 강조했다.

또한 보고서는 “개인이 중소기업 주식을 취득했을 때는 투자액 중 일정금액을 소득공제해 주고, 중소기업 회사채 이자소득에 대해서도 비과세 혜택을 줄 필요가 있다”면서 “당장 비과세 실시가 어렵다면 배당·이자소득이 4천만원을 초과할 경우 적용되는 종합과세대상(최고 세율 35%)에서 제외해 분리과세하고 세율도 낮춰줄 것”을 요구했다.

[도표] 중소기업 주식·회사채 세제개선 방안

현재는 중소기업 주식 취득에 따른 세제상 혜택은 없으며, 다만 벤처기업 등에 개인이 투자할 경우 10%의 소득공제를 받을 수 있다.

대한상의는 “중소기업은 금융위기 이후 정부의 각종 자금지원 정책으로 비교적 낮은 금리로 대출받을 수 있었지만 올해 6월말 패스트트랙(긴급자금지원 프로그램)을 제외한 대부분의 정부 지원이 종료되면서 은행을 통한 자금조달이 여의치 않아졌기 때문”이라고 주식·회사채 등을 통한 자금조달 필요성에 대해 밝혔다.

이 가운데 중소기업의 직접금융을 통한 자금조달은 대기업에 비해 매우 저조한 것으로 드러났다.

보고서에 따르면 중소기업의 대출잔액은 대기업의 4배가 넘지만 기업공개·유상증자·회사채 등 직접금융을 통한 자금조달은 대기업의 10% 수준에 불과하며 회사채의 경우 대기업의 1∼2%에 그치고 있다.

보고서는 중소기업 직접금융 활성화를 위한 정책과제로 ‘중소기업 주식·회사채에 대한 세제지원 강화’ 이외에 ‘중소기업 회사채 시장 및 프리보드 시장의 활성화’, ‘모태펀드 확대’, ‘중소기업 평가 기능 확충’ 등을 제시했다.

회사채 시장 활성화를 위해서는 고수익·고위험 채권펀드의 세제 혜택 재도입과 신용도가 낮은 중소기업의 회사채에 신용보증기금 등이 신용을 제공해 자금을 조달하게 하는 P-CBO(Primary-Collateralized Bond Obligations) 발행 확대를 주장했다.

또 증권거래소나 코스닥 등록요건을 충족시키지 못한 기업들의 주식이 거래되는 시장으로 알려진 ‘프리보드 시장’의 활성화와 직접 기업에 투자하는 대신 벤처기업 투자 등을 목적으로 하는 조합에 투자하는 ‘모태펀드’ 확대를 주장하기도 했다.

정부는 현재 중소기업의 자금조달에 도움을 줄 것으로 기대되는 프리보드 시장의 확대와 개편을 계획 중이다.

이동근 대한상의 상근부회장은 “출구전략에 따른 정부의 자금 지원 축소로 중소기업들이 자금조달에 어려움을 겪고 있다”면서 “은행대출 외에 직접금융을 활성화해 다양한 경로로 자금을 조달할 수 있도록 정부가 적극 지원해야 한다.”고 주장했다.