국회예산정책처, 2024년 세법개정안 분석보고서

세부담 인하 효과 고소득 자산가에 상당 부분 귀착 분석

상속세 자녀공제 '5천만원→5억원' 인상시 '부의 무상 이전' 비판 직면

정부가 올해 세법개정안에서 밝힌 상속세·증여세 세율 및 과표구간 조정과 상속세 자녀공제 인상 방침이 시행될 경우 연평균 4조 372억원, 향후 5년간 총 20조 1천862억원의 세수가 감소할 것으로 전망됐다.

국회예산정책처는 2024년 세법개정안 분석 보고서에서 상속세·증여세제 개편에 따른 세수감소분을 예측한데 이어, 상증세제 개편에 따른 혜택은 고소득자산가에 상당 부분 귀착되기에 소득재분배 측면에서 고려해야 한다는 의견을 제시했다.

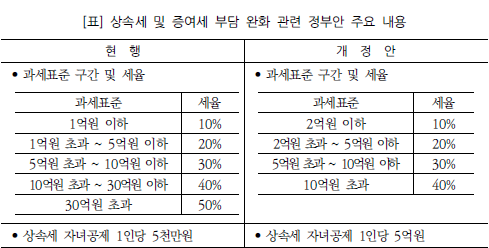

앞서 정부는 상속세 및 증여세 세율 및 과세표준 구간 조정을 통해, 최저세율(10%) 구간을 1억원 이하에서 2억원 이하로 상향 조정하고, 최고세율 구간은 30억원 초과에서 10억원 초과로 하향 조정하면서 세율은 50%에서 40%로 인하하는 세법개정안을 발표했다.

또한 상속세 자녀공제의 경우 현행 1인당 5천만원에서 5억원으로 10배 인상하는 방안도 담았다.

예정처는 정부의 이같은 세법개정안이 시행될 경우 2025년부터 2029년까지 5년 동안 총 20조 1천862억원, 연평균 4조 372억원의 상속세 및 증여세 세수 감소를 전망했다.

세부적으로는 상속세 및 증여세 세율 및 과세표준 구간 조정에 따라 향후 5년간 11조 7천231억원, 연평균 2조3천446억원의 세수감소를, 상속세 자녀공제액 인상에 따라 같은기간 동안 총 8조 4천631억원, 연평균 1조6천926억원의 상속세수 감소를 각각 전망했다.

예정처는 이같은 세수전망을 토대로 정부가 최근 자산가치 상승 등에 따라 상증세 부담과 과세대상이 증가한 점을 감안해 세부담을 완화한다는 취지는 이해하나, 고소득자산가에 세부담 인하효과가 상당부분 귀착되는 등 소득재분배 차원에서 고려해야 한다고 주문했다.

실제로 지난 2000년 이후 상승세 과세체계가 유지되는 상황에서 자산가액이 증가함에 따라 세수비중과 과세대상자가 누진적으로 증가해, 총 조세 대비 상속세 비중 추이는 2000년 0.7%에서 2022년 2.1%로 늘었으며, 피상속인 대비 상속세 과세대상자 비중 또한 같은기간 0.7%에서 2023년 6.8%로 급증했다.

예정처는 상증세 세율 및 과세표준 구간 조정을 통해 세부담을 적정화하려는 정부는 취지와 달리, 상속재산 100억원 초과 구간에서 최소 4.7%~최대 9.0%p까지 실효세율 감소효과가 크게 나타나고 있음을 지적했다.

결국, 정부의 세법개정안대로 상증세 최고세율을 인하할 경우 세수감소 규모가 크고, 고액재산을 상속받는 상속인의 세부담 감소 혜택이 클 수밖에 없는 한계를 보이게 된다.

한편, 예정처는 상속자녀 2명을 가정할 경우 세율 및 과표 구간 조정에 자녀공제 확대까지 반영한 실효세율 인하 효과는 상속재산 30억원 이하 구간에서 크게 나타나는 등 부의 무상이전에 따른 사회적 이동성 측면에서 비판적인 시각을 고려해야 한다고 주문했다.