아파트 임대시 자동·자진말소…말소일부터 5년 이내 거주주택 양도시 비과세

장기보유특별공제 적용 위해선 세무서와 지자체에 반드시 등록해야

국세청과 지자체에 임대주택사업자로 등록했더라도 거주주택 양도시 비과세 혜택을 누리기 위해서는 자신이 거주하는 주택에서 2년 이상 거주요건을 반드시 충족해야 한다.

거주요건을 충족하지 못하면, 임대주택사업자로서 다양한 요건을 충족해더라도 비과세 혜택을 누리지 못하는 경우가 왕왕 발생하고 있다.

국세청은 임대주택사업자의 거주요건 미충족에 따른 세금추징 등을 예방하기 위해 제5회차 부동산 세금 실수사례를 통해 임대주택등록사업자의 1세대1주택 특례요건을 상세히 설명했다.

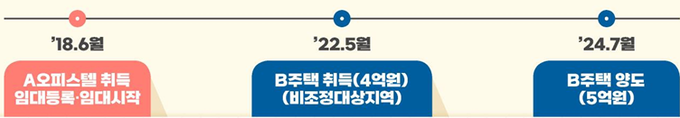

국세청이 예시한 사례에 따르면, 김국세 씨는 임대주택인 A 오피스텔과 B 주택을 소유하다가 2024년 7월 B 주택을 양도했다.

김 씨는 조정대상지역이 아닌 지역에 소재한 B 주택을 취득했기에 비과세 적용시 2년 거주요건이 적용되지 않는 것으로 잘못 알고 B 주택에 거주하지 않고 양도하는 등 예상하지 못한 세금을 납부하게 됐다.

이와관련, 임대주택 없이 1채만 보유한 1세대가 해당 주택을 양도하는 경우, 해당 주택이 취득 당시 조정대상지역이 아니었다면 해당 주택에서 2년 이상 거주할 필요없이 2년 이상 보유만 했어도 1세대1주택 비과세 적용이 가능하다.

김 씨의 경우에는 양도 당시 거주주택과 임대주택을 보유하고 있는 경우에는 거주주택을 비조정대상지역에서 취득했어도 해당 주택에서 2년 이상 거주해야만 거주주택 비과세를 적용받을 수 있다.

다만, 거주주택에서 2년 이상 거주하지 못한 경우에도 상생임대주택특례 요건을 충족하는 거주주택의 경우에는 2년 이상 거주하지 않아도 비과세를 적용받을 수 있다.

거주주택 양도시까지 임대주택 등록을 유지하지 않아 거주주택 양도과정에서 1세대1주택 비과세를 적용받지 못한 사례도 있다.

박세정 씨는 거주주택인 A 주택과 임대주택인 B 오피스텔을 보유하다가 거주주택을 양도했다.

박 씨는 의무임대기간 8년이 지났기에 임대주택 등록을 말소해도 거주주택 비과세를 적용받을 수 있는 것으로 잘못 알고 비과세로 신고했으나, 거주주택 양도전에 임대주택 등록을 말소했기에 비과세를 적용받을 수 없게 됐다.

거주주택 비과세를 적용받기 위해서는 임대주택에 대한 세무서 사업자등록 및 지자체 임대사업자 등록을 유지한 상태에서 거주주택을 양도해야 비과세 적용이 가능하다.

다만, 민간임대주택에 관한 특별법에 따른 단기임대주택 또는 장기일반민간임대주택 가운데 아파트인 경우로써 민간임대주택에 관한 특별법상 자동말소 또는 임대의무기간의 1/2 이상을 임대하고 자진말소한 경우에는 그 말소일로부터 5년 이내 거주주택 양도시 비과세를 적용받을 수 있다.

한편, 장기일반밀간임대주택으로 등록하고 8·10년 이상 임대를 한 경우에만 고율의 장기보유특별공제 적용이 가능하다.

최믿음씨는 2016년 7월 취득한 오피스텔을 세무서에만 주대임대사업자 등록을 하고 8년 이상 임대하가 양도했다. 최 씨는 8년 이상 임대한 주택의 양도라고 생각해 장기보유특별공제율 50%를 적용해 신고했으나, 잘못 적용한 공제율로 신고한 탓에 양도소득세를 추가로 납부하게 됐다.

이와관련, 조세특례제한법 제97조의3에 따른 장기보유특별공제율은 민간임대주택에관한특별법에 따라 장기일반민간임대주택으로서 해당 지자체에 등록하고 8년 이상 임대한 경우에 50% 적용하고, 10년 이상 임대한 경우에 70%를 적용한다.

최 씨의 경우 세무서에 사업자등록을 했으나, 민간임대주택에관한특별법에 따른 장기일반임간임대주택으로 등록을 하지 않은 채로 8년 이상 임대한 경우에 해당하기에 장기보유특별공제 50%를 적용받을 수 없다.